奇德新材拟定增募不超3亿 2021上市募3亿东莞证券保荐

奇德新材(300995.SZ)昨晚披露《2025年度向特定对象发行A股股票预案》称,本次向特定对象发行股票的发行对象不超过35名(含本数),包括符合中国证监会规定条件的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者以及其他符合相关法律、法规规定条件的法人、自然人或其他机构投资者。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购的,视为一个发行对象;信托公司作为发行对象,只能以自有资金认购。发行所有发行对象均以人民币现金方式并以同一价格认购公司本次发行的股票。

本次发行股票的定价基准日为发行期首日。发行价格不低于定价基准日前20个交易日公司A股股票交易均价的80%。

本次发行的股票为境内上市人民币普通股(A股),每股面值为人民币1.00元。本次发行的股票将在深交所上市交易。本次向特定对象发行股票的数量不超过发行前剔除库存股后的股本总额的30%,即不超过25,039,170股(含本数)。

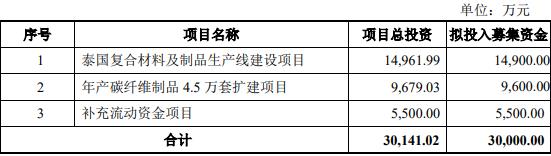

本次发行股票募集资金总额不超过30,000.00万元(含本数),扣除发行费用后的募集资金净额拟投资于泰国复合材料及制品生产线建设项目、年产碳纤维制品4.5万套扩建项目、补充流动资金项目。

截至预案公告日,公司本次向特定对象发行尚无确定的发行对象。

截至预案公告日,公司总股本为84,160,000.00股,实际控制人饶德生直接持有公司28,000,000股,通过邦德投资和奇德控股分别间接控制公司11,600,000股、3,345,000股,合计42,945,000股,占公司总股本的51.02%。假设本次向特定对象发行按本次发行上限计算,发行后公司总股本将增加至109,199,170股。本次向特定对象发行完成后,饶德生直接及间接控制的股份占公司股本总额的比例为39.33%,仍为公司实际控制人。本次发行不会导致公司控制权发生变化。

奇德新材于2021年5月26日在深交所创业板上市,公开发行股票2104.00万股,发行价格为14.72元/股,保荐机构为东莞证券股份有限公司,保荐代表人为文斌、杨娜。奇德新材募集资金总额为3.10亿元,募集资金净额为2.70亿元。

据奇德新材2021年5月19日披露招股书,公司募集资金中1.42亿元用于高性能高分子复合材料智能制造项目,9254.63万元用于精密注塑智能制造项目,3561.36万元用于研发中心建设项目。

奇德新材发行费用总额为3959.81万元,其中,东莞证券获得承销及保荐费为2512.73万元。

据公司2024年年报,2024年,公司营业收入3.46亿元,同比增长22.20%;归属于上市公司股东的净利润868.70万元,同比增长8.13%;扣除非经常性损益后的净利润864.86万元,同比增长51.56%;经营活动产生的现金流量净额2562.61元,同比增长173.91%。

[责任编辑:]

- 2025-10-13港股打新千倍认购背后有三重逻辑

- 2025-10-13织密监管网络 让上市公司财务造假无处遁形

- 2025-10-13可转债市场交投活跃 年内成交额同比增超37%

- 2025-10-13超40家A股上市公司披露三季报预告

- 2025-10-13腾讯年内回购金额已超600亿港元

- 2025-10-11标普数字市场50指数的三重借鉴意义

- 2025-10-11前三季度险资调研A股公司累计1.4万次 关注电子元件等行业

- 2025-10-11证监会:推进资本市场信息化数字化建设

- 2025-10-11优化制度满足多元需求 港股市场磁吸力提升

- 2025-10-11融资节奏加快 今年以来券商发债规模同比增逾七成